Immer mehr Firmenwagen sind heute E-Autos. Das Laden zuhause ist bequem und oft günstiger als öffentliche Ladesäulen – aber die Abrechnung war bisher häufig ein Mix aus Pauschalen, Excel und „Zählerfoto per WhatsApp“. Genau hier gibt es ab 01.01.2026 eine klare Neuerung: Die bisherigen monatlichen Pauschalen laufen zum 31.12.2025 aus – und der Nachweis der geladenen kWh wird zum zentralen Punkt.

Wir zeigen dir, wie das Laden des Firmenwagens zuhause geregelt ist und welche Möglichkeiten es für eine saubere und nachvollziehbare Abrechnung gibt.

Was ändert sich ab Januar 2026?

Das Bundesministerium der Finanzen (BMF) hat mit Schreiben vom 11. November 2025 die Regeln zur steuerfreien Erstattung von selbst getragenen Stromkosten für betriebliche E-Dienstwagen (die auch privat genutzt werden dürfen) konkretisiert. Wichtig ist vor allem:

- Monatliche Pauschalen (70 €/30 € etc.) sind letztmalig für Lohnzahlungszeiträume vor dem 01.01.2026 anwendbar.

- Ab 01.01.2026 bis 31.12.2030 gilt: Erstattung nur auf Basis von

(A) tatsächlichen Stromkosten oder (B) Strompreispauschale. - In beiden Varianten muss die geladene Strommenge (kWh) nachgewiesen werden – ohne Messung keine saubere Abrechnung.

- Die Entscheidung Pauschale vs. tatsächliche Kosten muss einheitlich für das Kalenderjahr getroffen werden (kein Mix innerhalb des Jahres).

Die bisherigen Pauschalen laufen nicht nur aus – eine pauschale Erstattung ohne Bezug zur tatsächlich geladenen Strommenge ist ab 2026 vollständig ausgeschlossen. Unternehmen müssen ihre Abrechnungsmodelle daher verpflichtend umstellen.

Pauschalen

enden

Die bisher üblichen monatlichen Pauschalen für das Laden des Firmenwagens zuhause laufen zum 31. Dezember 2025 aus. Ab 2026 ist eine pauschale Erstattung ohne Bezug zur geladenen Strommenge nicht mehr zulässig.

Messung wird

Pflicht

Ab 2026 muss die tatsächlich geladene Strommenge (kWh) nachgewiesen werden – unabhängig davon, ob über eine Strompreispauschale oder über tatsächliche Stromkosten abgerechnet wird.

Klarstellung

neu

Das neue BMF-Schreiben stellt klar, dass auch Photovoltaik-Anlagen und dynamische Stromtarife für die Abrechnung zulässig sind. Damit wird erstmals verbindlich geregelt, wie diese Konstellationen steuerlich korrekt berücksichtigt werden können.

Variante A: Abrechnung über tatsächliche Stromkosten

Wenn Arbeitgeber und Mitarbeitende „exakt“ abrechnen wollen, ist das weiterhin möglich – aber mit klaren Anforderungen:

- kWh-Messung ist Pflicht

Die geladene Strommenge muss über einen separaten Zähler nachgewiesen werden, z. B. über eine Wallbox mit Messfunktion oder ein gleichwertiges, nachvollziehbares Messsystem. - Nicht nur Arbeitspreis, sondern auch Grundpreis

Maßgeblich ist der vertraglich vereinbarte Strompreis des Haushalts. Zusätzlich muss der Grundpreis anteilig berücksichtigt werden – entsprechend dem Anteil des Dienstwagenladens am gesamten Haushaltsstromverbrauch. - Kein Eigenbeleg

Eigene Aufstellungen oder Schätzungen des Mitarbeiters reichen nicht aus. Erforderlich ist ein offizieller Nachweis, etwa ein Stromliefervertrag oder eine Abrechnung des Energieversorgers. - Dynamische Tarife und PV-Anlagen sind zulässig

Bei dynamischen Stromtarifen darf ein durchschnittlicher Monatspreis inklusive anteiligem Grundpreis angesetzt werden.

Auch bei Photovoltaik-Anlagen kann weiterhin der reguläre Haushaltsstrompreis bzw. ein dynamischer Durchschnittspreis als Grundlage dienen.

Kurz gesagt: Diese Variante ist fair und exakt – wird aber ohne automatisierte Erfassung und Auswertung schnell zu einem administrativen Aufwand für Mitarbeitende und Buchhaltung.

Variante B: Strompreispauschale

Die zentrale Neuerung ab 2026 ist die Strompreispauschale. Sie vereinfacht die Berechnung der Stromkosten, ersetzt jedoch nicht die Pflicht zur Erfassung der geladenen Kilowattstunden.

So funktioniert die Pauschale:

- Grundlage ist der durchschnittliche Strompreis für private Haushalte, den das Statistische Bundesamt zweimal jährlich veröffentlicht.

- Für ein Kalenderjahr gilt immer der Wert aus dem 1. Halbjahr des Vorjahres, bezogen auf einen Haushaltsverbrauch von 5.000 bis unter 15.000 kWh pro Jahr.

- Der Preis wird auf volle Cent gerundet und gilt einheitlich für alle Arbeitnehmenden.

- Dieser Pauschalpreis wird mit der nachgewiesenen, dienstlich geladenen Strommenge multipliziert.

👉 Für das Jahr 2026 ergibt sich daraus ein anzusetzender Strompreis von 0,34 € pro kWh. Wer beispielsweise 3.000 kWh zuhause in den Dienstwagen lädt, erhält 1.020 € steuerfrei erstattet.

Mit diesem Betrag sind sämtliche Stromkosten abgegolten – unabhängig davon, ob mit festem Tarif, dynamischem Tarif oder eigener PV-Anlage geladen wurde.

Dynamische Stromtarife und Photovoltaik: erstmals klar geregelt

Ein wichtiger Bestandteil der neuen Regelungen betrifft dynamische Stromtarife und das Laden des Firmenwagens über eine eigene Photovoltaik-Anlage. Beide Fälle waren in der Praxis bislang oft unsicher – das neue BMF-Schreiben schafft hier erstmals verbindliche Klarheit.

Dynamische Stromtarife: Durchschnitt statt Minutengenauigkeit

Bei dynamischen Stromtarifen ändern sich die Preise teilweise stündlich. Eine minutengenaue Zuordnung einzelner Ladevorgänge wäre in der Praxis kaum umsetzbar.

Das BMF erlaubt deshalb ausdrücklich eine Vereinfachung: Für die Ermittlung der selbst getragenen Stromkosten darf ein durchschnittlicher monatlicher kWh-Preis des jeweiligen Tarifs angesetzt werden – inklusive anteiligem Grundpreis.

Damit bleiben dynamische Tarife auch ab 2026 problemlos nutzbar, ohne dass Unternehmen oder Mitarbeitende komplexe Einzelabrechnungen vornehmen müssen.

Photovoltaik-Anlage: Laden bleibt erstattungsfähig

Auch das Laden des Firmenwagens mit Strom aus der eigenen PV-Anlage ist weiterhin möglich. Das BMF stellt klar, dass in diesen Fällen zur Ermittlung der selbst getragenen Stromkosten auf den Haushaltsstromtarif abgestellt werden darf – bei dynamischen Tarifen wiederum auf den durchschnittlichen Monatspreis, jeweils inklusive anteiligem Grundpreis.

Entscheidend ist dabei nicht die physische Herkunft jeder einzelnen Kilowattstunde, sondern eine nachvollziehbare und konsistente Berechnungsmethode.

Wichtig für Unternehmen und Mitarbeitende

- Das Wahlrecht (tatsächliche Stromkosten oder Strompreispauschale) muss einheitlich pro Mitarbeiter und Kalenderjahr ausgeübt werden.

- Ein Wechsel oder eine Kombination der Modelle innerhalb des Jahres ist nicht zulässig.

- Die geladene Strommenge (kWh) muss in jedem Fall nachvollziehbar gemessen werden.

- Eigenbelege, Schätzungen oder manuelle Aufstellungen sind nicht ausreichend.

- Dienstliche und private Ladevorgänge müssen eindeutig getrennt sein.

- Fehlen Messung, Zuordnung oder einheitliche Belege, entstehen steuerliche Risiken bei Prüfungen.

Was bleibt steuerlich unverändert?

- Strom für betriebliche E-Dienstwagen kann weiterhin steuerfrei als Auslagenersatz erstattet werden.

- Zuschüsse für private Wallboxen (z. B. Installation, Betrieb oder Wartung) sind weiterhin möglich und können pauschal versteuert werden.

- Der Ladestrom selbst ist nicht pauschal besteuerbar, sondern muss kWh-basiert nach den neuen Vorgaben abgerechnet werden.

Welche Wallbox braucht man dafür?

Der ADAC bringt das Problem ziemlich greifbar auf den Punkt: Wer den E-Dienstwagen zuhause lädt, braucht eine Lösung, mit der sich die Ladevorgänge nachweisbar erfassen und exportieren lassen – im Zweifel eichrechtskonform, besonders wenn mehrere Fahrzeuge (dienstlich + privat) an einer Box hängen.

Laut ADAC sind wichtig:

- (MID- oder) eichrechtskonformer Zähler

- Exportfunktion der Ladedaten (App/Webportal)

- RFID zur Trennung von Fahrzeugen/Nutzern

- Netzwerkzugriff idealerweise per WLAN/Mobilfunk statt Bluetooth-Zwang

Der ADAC-Test 2025 zeigt außerdem: Viele Geräte können Export direkt – einige brauchen dafür externe Backends. In diesem Zusammenhang wird „Ladecloud.io“ explizit als externe Lösung für den Datenexport genannt.

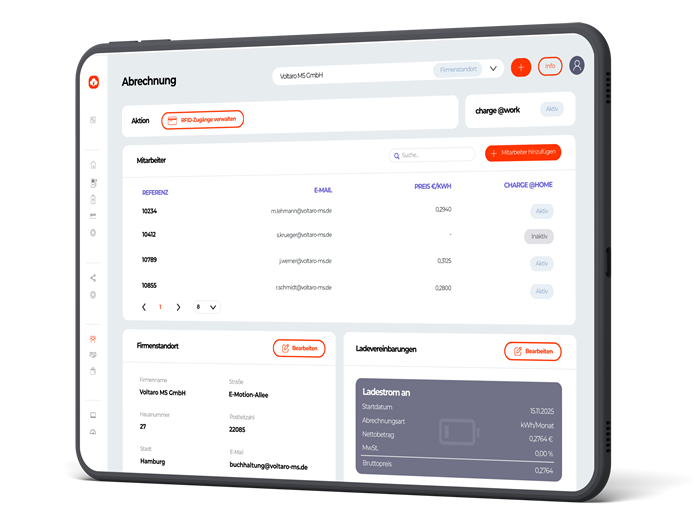

Ladecloud.io: Abrechnung zuhause automatisieren – ohne Excel, ohne Zählerfotos

Wenn kWh-Nachweis Pflicht ist, wird Automatisierung der Hebel. Ladecloud.io verbindet kompatible Wallboxen mit einer Cloud-Software, die Ladevorgänge erfasst, zuordnet und Belege erstellt.

So läuft es in der Praxis:

- Dienstliche Ladevorgänge per RFID trennen

Ein RFID-Tag für den Dienstwagen, ein anderer für privat – das System trennt automatisch. - kWh-Erfassung + Preislogik (Pauschale oder echte Kosten)

Du kannst die Abrechnung künftig passend zur 2026-Regel wählen:- Strompreispauschale (einfach) oder

- tatsächliche Kosten (mit Tarif + Grundpreislogik, wenn du es so abbilden willst).

- Belege/Reports für Arbeitgeber & Lohnbuchhaltung

Monats- oder Jahresauswertungen, sauber nachvollziehbar – statt Handarbeit.

Mit Ladecloud.io lassen sich beide zulässigen Abrechnungsvarianten umsetzen – sowohl die Abrechnung über die Strompreispauschale als auch die Abrechnung auf Basis der tatsächlich geladenen Strommenge.

Für einzelne Dienstwagen reicht häufig Ladecloud.io Start, während Unternehmen mit mehreren Mitarbeitenden auf eine zentrale Lösung zurückgreifen.

Fazit

Ab 2026 wird die Abrechnung „Firmenwagen zuhause laden“ nicht komplizierter, aber verbindlicher: kWh-Nachweis ist Pflicht, die alten Monats-Pauschalen sind weg, und du brauchst einen sauberen Prozess.

Die gute Nachricht: Mit einer passenden Wallbox (Messung + RFID + Export) und einer digitalen Lösung wie Ladecloud.io wird daraus ein standardisierter Workflow statt Monatsstress – für Mitarbeitende, Fuhrpark und Lohnbuchhaltung.

Häufige Fragen zum Laden von Firmenwagen zuhause

Wie wird das Laden des Firmenwagens zuhause ab 2026 abgerechnet?

Ab 2026 müssen die geladenen Kilowattstunden nachgewiesen werden. Unternehmen können entweder mit einer Strompreispauschale oder mit den tatsächlichen Stromkosten arbeiten. Die Entscheidung muss pro Mitarbeiter und Kalenderjahr einheitlich getroffen werden.

Ist die Messung der geladenen Strommenge verpflichtend?

Ja. Unabhängig vom Abrechnungsmodell ist eine kWh-genaue Erfassung der dienstlichen Ladevorgänge erforderlich. Ohne nachvollziehbare Messung ist keine steuerfreie Erstattung möglich.

Welchen Zähler benötige ich für die Abrechnung – MID oder eichrechtskonform?

Für die Abrechnung des Ladens von Firmenwagen zuhause ist kein bestimmter Zählertyp pauschal vorgeschrieben. Entscheidend ist, dass die geladene Strommenge nachvollziehbar und prüfbar erfasst wird.

- Ein MID-konformer Zähler kann ausreichen, wenn die Abrechnung intern erfolgt und die Messwerte eindeutig dem Dienstwagen zugeordnet werden können.

- Eine eichrechtskonforme Wallbox bietet zusätzliche Rechtssicherheit, insbesondere wenn mehrere Fahrzeuge an einer Wallbox laden oder die Abrechnung besonders prüffest sein soll.

In der Praxis gilt:

Je komplexer die Ladesituation (z. B. mehrere Nutzer, Dienst- und Privatfahrzeuge, unterschiedliche Abrechnungsmodelle), desto sinnvoller ist eine eichrechtskonforme Lösung. Sie ist zwar nicht in jedem Fall zwingend erforderlich, minimiert aber Rückfragen und Risiken bei Prüfungen.

Warum kann das Laden des Firmenwagens zuhause ab 2026 nicht mehr über die bisherige Monatspauschale abgerechnet werden?

Die bisherigen monatlichen Pauschalen liefen zum 31. Dezember 2025 aus.

Ab 2026 verlangt der Gesetzgeber eine nachvollziehbare Ermittlung der geladenen Strommenge. Statt einer festen Monatszahlung können Unternehmen nun entweder mit den tatsächlich geladenen Kilowattstunden oder mit einer neuen Strompreispauschale pro kWh arbeiten.

In beiden Fällen ist die kWh-Messung verpflichtend. Eine pauschale Erstattung ohne Bezug zur tatsächlich geladenen Strommenge ist nicht mehr zulässig.

Was passiert, wenn Mitarbeitende privat und dienstlich an derselben Wallbox laden?

Private und dienstliche Ladevorgänge müssen klar getrennt werden. Das erfolgt in der Regel über unterschiedliche Nutzerkennungen, sodass nur die dienstlichen Ladevorgänge abgerechnet werden.

Gilt die Regelung auch bei eigener Photovoltaik-Anlage?

Ja. Auch bei Nutzung einer PV-Anlage können die Ladevorgänge erstattet werden. Je nach Abrechnungsmodell wird entweder mit der Strompreispauschale oder mit dem Haushaltsstrompreis gearbeitet.

Ab welcher Unternehmensgröße lohnt sich eine zentrale Lösung?

Eine zentrale Lösung ist nicht von der Unternehmensgröße abhängig. Bereits bei wenigen Dienstwagen reduziert sie manuellen Aufwand, sorgt für einheitliche Belege und schafft Rechtssicherheit.

Müssen Mitarbeitende weiterhin monatlich Ladebelege einreichen?

Bei automatisierten Lösungen entfällt das in der Regel. Die Ladevorgänge werden zentral erfasst und Belege automatisch erstellt, sodass HR und Buchhaltung entlastet werden.

Welche Strompreispauschale gilt für das Laden des Firmenwagens zuhause im Jahr 2026?

Für das Kalenderjahr 2026 gilt eine Strompreispauschale von gerundet 0,34ct (0,3436ct) pro kWh.

Grundlage ist der vom Statistischen Bundesamt veröffentlichte durchschnittliche Strompreis für private Haushalte aus dem 1. Halbjahr 2025, bezogen auf einen Jahresverbrauch zwischen 5.000 und 15.000 kWh und auf volle Cent gerundet.

Dieser Pauschalpreis wird mit der nachgewiesenen, dienstlich geladenen Strommenge multipliziert. Damit sind alle Stromkosten für das Laden des Dienstwagens zuhause abgegolten – unabhängig von Stromtarif oder Photovoltaik-Anlage.

Wer legt die Strompreispauschale für das Laden von Firmenwagen zuhause fest?

Die Strompreispauschale wird nicht vom Arbeitgeber festgelegt.

Grundlage ist der durchschnittliche Strompreis für private Haushalte, den das Statistische Bundesamt zweimal jährlich veröffentlicht.

Kann Ladecloud.io die Dienstwagenabrechnung ab 2026 BMF-konform abbilden?

Ja. Ladecloud.io ist darauf ausgelegt, die Anforderungen des BMF-Schreibens ab 2026 technisch abzubilden.

Das System erfasst die dienstlich geladenen Kilowattstunden, trennt private und dienstliche Ladevorgänge eindeutig und stellt nachvollziehbare, einheitliche Belege bereit.

Damit können Unternehmen sowohl:

als auch die Abrechnung auf Basis der geladenen Strommenge

ordnungsgemäß umsetzen.

Quellen und weitere Informationen:

Bundesministerium der Finanzen (BMF)

Schreiben vom 11. November 2025:

„Steuerbefreiung nach § 3 Nr. 46 EStG und Pauschalierung der Lohnsteuer nach § 40 Abs. 2 Satz 1 Nr. 6 EStG;

steuerliche Behandlung der vom Arbeitnehmer selbst getragenen Stromkosten“

Statistisches Bundesamt (Destatis)

Durchschnittliche Strompreise für private Haushalte

(Grundlage der Strompreispauschale, Tabelle 61243-0001)

👉 https://www-genesis.destatis.de/datenbank/online/table/61243-0001/table-toolbar

Hinweis:

Dieser Artikel ersetzt keine Rechts- oder Steuerberatung.

Alle Inhalte dienen ausschließlich der allgemeinen Information und stellen keine verbindliche steuerliche oder rechtliche Auskunft dar.